【「令和5年4月源泉所得税の改正のあらまし」を公表】

令和5年度の税制改正などにより、源泉所得税関係について行われた改正のうち、主要なものが紹介されています。たとえば、令和5年4月からは、給与支払明細書及び給与所得の源泉徴収票に記載すべき事項を電磁的方法により提供するための要件である給与等の支払を受ける者の承諾手続について、給与等の支払をする者からその支払を受ける者に対し、「給与等の支払をする者が定める期限までにその承諾をしない旨の回答がないときはその承諾があったものとみなす」旨を通知し、その期限までに回答がなかったときは、その承諾を得たものとみなす方法が加えられます。

また、令和7年1月からは、「給与所得者の扶養控除等申告書」について、その申告書に記載すべき事項がその年の前年の申告内容と異動がない場合には、その記載すべき事項の記載に代えて、その異動がない旨の記載によることができることとされます。

1:給与支払明細書及び給与所得の源泉徴収票に記載すべき事項を電磁的方法により提供するための要件である給与等の支払を受ける者の承諾手続について、給与等の支払をする者からその支払を受ける者に対し、「給与等の支払をする者が定める期限までにその承諾をしない旨の回答がないときはその承諾があったものとみなす」旨を通知し、その期限までに回答がなかったときは、その承諾を得たものとみなす方法が加えられました。

この改正は、令和5年4月1日以後に行う通知について適用されます。

2:ストックオプション税制(特定の取締役等が受ける新株予約権の行使による株式の取得に係る経済的利益の非課税等)の適用対象となる新株予約権に係る契約の要件について、次の見直しが行われたほか、所要の措置が講じられました。

この改正は、令和5年4月1日以後に行われる付与決議に基づき締結される契約により与えられる一定の新株予約権について適用されます。

新株予約権の行使は付与決議の日後10年を経過する日までの間に行うこととの要件について、一定の株式会社(注)が新株予約権を付与する場合には、その新株予約権の行使はその付与決議の日後15年を経過する日までの間に行うこととされました。

(注)付与決議の日において、その設立の日以後の期間が5年未満であること、上場株式発行会社でないこと等の要件を満たす株式会社をいいます。

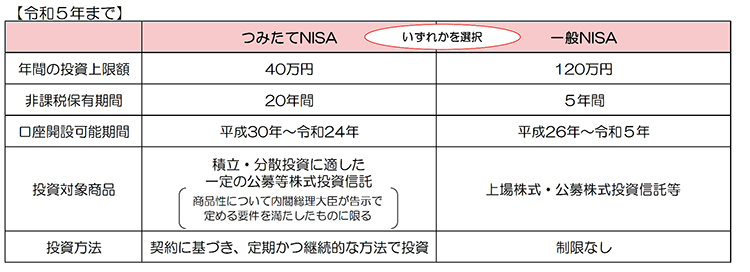

3:NISA(非課税口座内の少額上場株式等に係る配当所得及び譲渡所得等の非課税措置)について、次の見直し(拡充・恒久化)が行われました。

4:「給与所得者の扶養控除等申告書」について、その申告書に記載すべき事項がその年の前年の申告内容と異動がない場合には、その記載すべき事項の記載に代えて、その異動がない旨の記載によることができることとされました。

この改正は、令和7年1月1日以後に支払を受けるべき給与等について提出する「給与所得者の扶養控除等申告書」について適用されます。

(注)「従たる給与についての扶養控除等申告書」についても、同様の改正が行われました。

5:特定外国法人が特定金融機関等との間で行う債券現先取引に係る利子等の非課税措置の適用期限が令和8年3月31日(改正前:令和5年3月31日)まで延長されました。

6:クロスボーダー取引に係る利子等の課税の特例等について、次の措置が講じられました。

この改正は、令和6年7月1日以後に提出する書類又は提供する事項について適用されます。

(1)振替国債等の利子の課税の特例等について、e-Taxにより税務署長に対して提出する次に掲げる書類のファイル形式を、XML形式又はCSV形式とすることとされました。

イ非課税適用申告書等

ロ特例書類

(2)上場株式等の配当等に係る租税条約等の適用手続について、その配当等の支払の取扱者のその支払を受ける者等に関する事項の光ディスク等による税務署長に対する提供に代えて、e-Taxにより提供することができることとされました。

7:上記のほか、令和5年度の税制改正において、次の見直し等が行われています。

・令和6年以後の国外居住親族に係る扶養控除等の適用を受けようとする際に提出又は提示する「送金関係書類」の範囲に、電子決済手段(法定通貨の価値と連動等するステーブルコイン)の移転による支払を証明する一定の書類を追加

・令和6年10月1日以後に提出する「給与所得者の保険料控除申告書」の記載事項の簡素化

・令和9年1月1日以後に給与支払事務所の開設等をした場合に提出する「給与支払事務所等の開設・移転・廃止届出書」の記載事項の簡素化

・令和9年1月分以後の承認申請として提出する「源泉所得税の納期の特例の承認に関する申請書」の記載事項の簡素化

■令和4年度の税制改正により、令和5年10月1日以後適用されるもの

一定の内国法人(注)が支払を受ける配当等で次に掲げるものについては、所得税を課さないこととし、その配当等に係る所得税の源泉徴収を行わないこととされました。

この改正は、令和5年10月1日以後に支払を受けるべき配当等について適用されます。

(注)「一定の内国法人」とは、内国法人のうち、一般社団法人及び一般財団法人(公益社団法人及び公益財団法人を除きます。)、労働者協同組合、人格のない社団等並びに法人税法以外の法律によって公益法人等とみなされている一定の法人(以下「一般社団法人等」といいます。)以外の法人をいいます。

(1)その一定の内国法人がその配当等の額の計算期間の初日からその末日まで継続して発行済株式等の全部を保有する株式等(注1、2)(以下「完全子法人株式等」といいます。)に係る配当等

(2)その配当等の額に係る基準日等(配当等の額の計算期間の末日等)(注3)において、その一定の内国法人が直接に保有する他の内国法人(一般社団法人等を除きます。)の株式等の発行済株式等の総数等に占める割合が3分の1超である場合における当該他の内国法人の株式等(注2)(上記(1)の完全子法人株式等に該当する株式等を除きます。)に係る配当等

(注)

1法人税法第23条第5項に規定する完全子法人株式等をいいます。

2その一定の内国法人が自己の名義をもって有するものに限ります。

3法人税法施行令第22条第1項に規定する基準日等をいいます。

■令和6年以降の「源泉所得税の改正のあらまし」の送付に係るお知らせ

令和6年以降「源泉所得税の改正のあらまし」は、送付に代えてe-Taxのメッセージボックスに格納することといたしました。なお、「源泉所得税の改正のあらまし」は、国税庁ホームページにも掲載しております。

(注)1メッセージボックスへの格納は、利用者識別番号を保有している方が対象となります。

2メッセージボックスは、パソコンをご利用の場合は受付システム又はe-Taxソフト(WEB版)から、スマートフォンをご利用の場合はe-Taxソフト(SP版)からご確認ください。

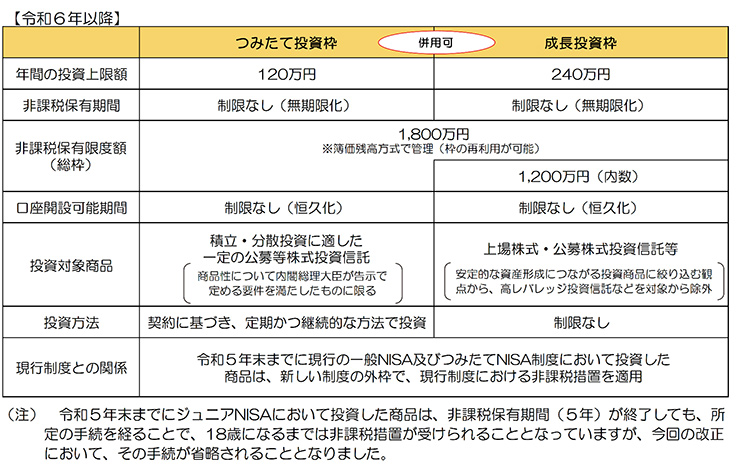

■年末調整の電子化及びキャッシュレス納付のご案内

(1)年末調整の電子化

年末調整手続を電子化することにより、各種控除額の検算や控除証明書等のチェックが削減されるなど、年末調整手続が簡便化できます。詳しくは、国税庁ホーム

ページ「年末調整手続の電子化に向けた取組について」をご覧ください。

(https://www.nta.go.jp/users/gensen/nenmatsu/nencho.htm)

(2)キャッシュレス納付

源泉所得税の納付は、①金融機関や税務署等の窓口に赴く必要がなく、②自宅や事務所などからの納付手続が可能な非対面の「キャッシュレス納付」が便利です。

詳しくは、国税庁ホームページ「源泉所得税の納税手続」をご覧ください。

(https://www.nta.go.jp/users/gensen/nencho/index/gensen_nouzei/cashless.htm)

※源泉所得税についてキャッシュレス納付を利用するためには、事前にe-Taxで徴収高計算書データを作成・送信する必要があります。詳しくは、国税庁ホームページにおいて、e-Taxを利用した源泉所得税の納付手続を解説した動画を公開しておりますので、ご覧ください。

国税庁ホームページ(https://www.nta.go.jp)では、源泉徴収に関する情報やタックスアンサー(よくある税の質問)を提供しています。源泉徴収についてお分かりにならない点などがありましたら、是非ご活用ください。

給与計算や年末調整を担当される方は、他の改正事項も含め、確認しておくことをお勧めいたします。

詳しくは下記参照先をご覧ください。

- 参照ホームページ [ 国税庁 ]

- https://www.nta.go.jp/publication/pamph/gensen/0023004-040.pdf

各種ご相談について、無料で診断いたします。

各種ご相談について、無料で診断いたします。