【電子帳簿等保存制度の見直しについて資料や動画を公表】

国税庁から、令和5年度税制改正による電子帳簿等保存制度の見直しについて、その概要をまとめた新たな資料が公表されました。また、令和5年10月1日から開始されるインボイス制度について、Q&Aの改訂、YouTube動画の公表などが行われました。いずれも、企業実務に影響を及ぼすため広報活動が積極的に行われています。

■電子帳簿保存法の内容が改正

【令和5年度税制改正による電子帳簿等保存制度の見直しの概要】

Q:「電子帳簿等保存制度」とは、どのような制度ですか?

A:電子帳簿等保存制度とは、税法上保存等が必要な「帳簿」や「領収書・請求書・決算書など(国税関係書類)」を、紙ではなく電子データで保存することに関する制度をいい、3つの制度に区分されています。

①電子帳簿等保存【希望者のみ】

ご自身で最初から一貫してパソコン等で作成している帳簿や国税関係書類は、プリントアウトして保存するのではなく、電子データのまま保存ができます。例えば、会計ソフトで作成している仕訳帳やパソコンで作成した請求書の控え等が対象です。さらに、一定の範囲の帳簿を「優良な電子帳簿」の要件を満たして電子データで保存している場合には、後からその電子帳簿に関連する過少申告が判明しても過少申告加算税が5%軽減される措置があります(あらかじめ届出書を提出している必要があります。)。

②スキャナ保存【希望者のみ】

決算関係書類を除く国税関係書類(取引先から受領した紙の領収書・請求書等)は、その書類自体を保存する代わりに、スマホやスキャナで読み取った電子データを保存することができます。

③電子取引データ保存【法人・個人事業者は対応が必要です】

申告所得税・法人税に関して帳簿・書類の保存義務が課されている者は、注文書・契約書・送り状・領収書・見積書・請求書などに相当する電子データをやりとりした場合には、その電子データ(電子取引データ)を保存しなければなりません。

※記録の改ざんなどを防止するため、①~③の保存を行うためには一定のルールに従う必要があります。

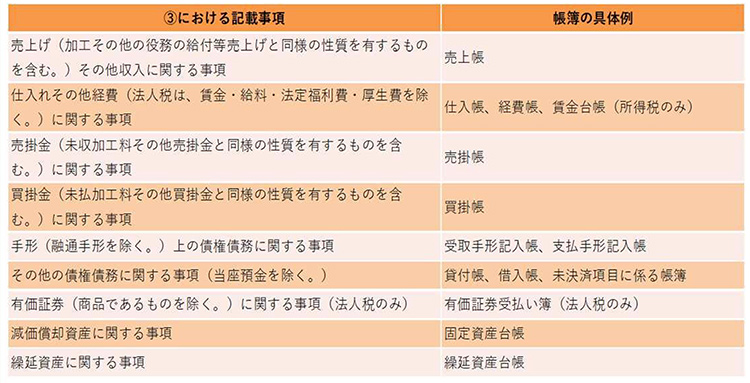

①電子帳簿等保存に関する主な改正事項

※令和6年1月1日以後に法定申告期限等が到来する国税について適用されます。

「優良な電子帳簿に係る過少申告加算税の軽減措置」の対象となる帳簿の範囲が見直されました。

「優良な電子帳簿に係る過少申告加算税の軽減措置」の適用を受ける場合に優良な電子帳簿として作成しなければならない帳簿の範囲が、申告所得税・法人税について以下のとおり見直されました。

なお、消費税についてこの措置の適用を受ける場合に優良な電子帳簿として作成しなければならない帳簿の範囲については、変更はありません。

【「優良な電子帳簿に係る過少申告加算税の軽減措置」の対象となる帳簿の範囲】

【見直し前】

①仕訳帳、②総勘定元帳、③その他必要な帳簿(全ての青色関係帳簿)

【見直し後】

①仕訳帳、②総勘定元帳、③その他必要な帳簿(以下の記載事項に係るものに限定)

Q:「優良な電子帳簿に係る過少申告加算税の軽減措置」とは、どのような措置ですか?

A:一定の範囲の帳簿について、「モニター・説明書等を備え付ける」などの電子帳簿として保存するための要件に加えて、

①訂正削除履歴の保存、②帳簿間の相互関連性、③日付・金額・相手方による検索機能

の3要件を全て備えて保存している場合には、後からその電子帳簿に関連する過少申告が判明しても過少申告加算税が5%軽減される措置です(あらかじめ届出書を提出している必要があります。)

②スキャナ保存に関する主な改正事項

※令和6年1月1日以後にスキャナ保存が行われる国税関係書類について適用されます。

(1)解像度・階調・大きさに関する情報の保存が不要とされました。

国税関係書類をスキャナで読み取った際の解像度・階調・大きさに関する情報の保存を必要とする要件が廃止されました。なお、これらの情報を保存しておくことは不要となりましたが、スキャナで読み取る際に守らなければならない解像度(200dpi以上)や階調(原則としてカラー画像)などの要件自体に変更はありません。

(2)入力者等情報の確認要件が不要とされました。

スキャナ保存時に記録事項の入力を行う者又はその者を直接監督する者に関する情報を確認できるようにしておくことを求める要件が廃止されました(電子取引データ保存についても同様です。)。

(3)帳簿との相互関連性の確保が必要な書類が重要書類に限定されました。

スキャナで読み取った際に、帳簿と相互にその関連性を確認できるようにしておく必要がある国税関係書類が、「重要書類(契約書・領収書・送り状・納品書等のように、資金や物の流れに直結・連動する書類)」に限定されることとなりました。

この見直しにより、「一般書類(見積書・注文書等や納品書の写しのように、資金や物の流れに直結・連動しない書類)」をスキャナ保存する場合については、相互関連性の確保が不要となりました。

③電子取引データ保存に関する主な改正事項

※令和6年1月1日以後にやり取りする電子取引データについて適用されます。

(1)検索機能の全てを不要とする措置の対象者が見直されました。

税務調査等の際に電子取引データの「ダウンロードの求め(調査担当者にデータのコピーを提供すること)」に応じることができるようにしている場合に検索機能の全てを不要とする措置について、以下のとおり対象者が見直されました。

イ:検索機能が不要とされる対象者の範囲が、基準期間(2課税年度前)の売上高が「1,000万円以下」の保存義務者から「5,000万円以下」の保存義務者に拡大されました。

ロ:対象者に「電子取引データをプリントアウトした書面を、取引年月日その他の日付及び取引先ごとに整理された状態で提示・提出することができるようにしている保存義務者」が追加されました。

(2)令和4年度税制改正で措置された「宥恕措置」は、適用期限(令和5年12月31日)をもって廃止されます。

(参考)令和5年12月31日までにやり取りした電子取引データを「宥恕措置」を適用して保存している方は、令和6年1月1日以後も保存期間が満了するまで、そのプリントアウトした書面を保存し続け、税務調査等の際に提示・提出できるようにしていれば問題ありません。

(3)新たな猶予措置が整備されました。

次のイ・ロの要件をいずれも満たしている場合には、改ざん防止や検索機能など保存時に満たすべき要件に沿った対応は不要となり、電子取引データを単に保存しておくことができることとされました。

イ:保存時に満たすべき要件に従って電子取引データを保存することができなかったことについて、所轄税務署長が相当の理由があると認める場合(事前申請等は不要です。)

ロ:税務調査等の際に、電子取引データの「ダウンロードの求め」及びその電子取引データをプリントアウトした書面の提示・提出の求めにそれぞれ応じることができるようにしている場合

上記(2)の宥恕措置では、電子取引データの「ダウンロードの求め」に応じる必要はありませんでしたが、上記(3)の新たな猶予措置では、プリントアウトした書面の提示・提出の求めに加え、電子取引データについても「ダウンロードの求め」にも応じる必要がありますので、ご注意ください。

【その他の資料】

<消費税の仕入税額控除制度における適格請求書等保存方式に関するQ&A(インボイスQ&A)を改訂しました>

https://www.nta.go.jp/taxes/shiraberu/zeimokubetsu/shohi/keigenzeiritsu/qa_01.htm

<「フワちゃんと学ぼう!インボイス制度」をYouTube国税庁動画チャンネルで公開しました(外部サイトへリンク)>

https://m.youtube.com/watch?v=6xiLN0umLPA&feature=youtu.be

<【消費税インボイス制度】登録要否相談会を各地の税務署で開催します>

https://www.nta.go.jp/taxes/shiraberu/zeimokubetsu/shohi/keigenzeiritsu/invoice_setsumei.htm

詳しくは下記参照先をご覧ください。

各種ご相談について、無料で診断いたします。

各種ご相談について、無料で診断いたします。