【公正取引委員会よりインボイス制度の実施に関連した注意事例が公表】

公正取引委員会から、インボイス制度の実施に関連した注意事例が公表されています。これは、一部の発注事業者が、経過措置により一定の範囲で仕入税額控除が認められているにもかかわらず、取引先の免税事業者に対し、インボイス制度の実施後も課税事業者に転換せず、免税事業者を選択する場合には、消費税相当額を取引価格から引き下げると一方的に通告を行った事例がみられるなど、インボイス制度の実施に関連して、独占禁止法違反につながるおそれのある複数の事例が確認されています。

そこで、違反行為の未然防止の観点から、どういった業態の発注事業者と免税事業者との間でそうした事例が発生したかということに加え、事例を踏まえた独占禁止法・下請法上の考え方を明らかにするためです。

1:趣旨

公正取引委員会は、インボイス制度の実施に際して免税事業者とその取引先との間で独占禁止法・下請法上問題となり得る行為について、令和4年1月、関係省庁と共同で作成した「免税事業者及びその取引先のインボイス制度への対応に関するQ&A」(以下「インボイスQ&A」という。)において独占禁止法・下請法上の考え方を明らかにしています。

インボイスQ&Aでは、発注事業者(課税事業者)が、免税事業者に対し、「課税事業者にならなければ、取引価格を引き下げるとか、それにも応じなければ取引を打ち切ることにするなどと一方的に通告することは、独占禁止法上又は下請法上、問題となるおそれがあります」(Q7の6)との考え方を示しています。

今般、インボイス制度の実施に関連して、独占禁止法違反につながるおそれのある複数の事例が確認されたため、違反行為の未然防止の観点から、どういった業態の発注事業者と免税事業者との間でそうした事例が発生したかということに加え、事例を踏まえた独占禁止法・下請法上の考え方を明らかにしておくこととしました。

2:注意事例

一部の発注事業者が、経過措置(注)により一定の範囲で仕入税額控除が認められているにもかかわらず、取引先の免税事業者に対し、インボイス制度の実施後も課税事業者に転換せず、免税事業者を選択する場合には、消費税相当額を取引価格から引き下げると文書で伝えるなど一方的に通告を行った事例がみられました。

(注)免税事業者からの課税仕入れについては、インボイス制度の実施後3年間は、仕入税額相当額の8割、その後の3年間は同5割の控除ができることとされています。

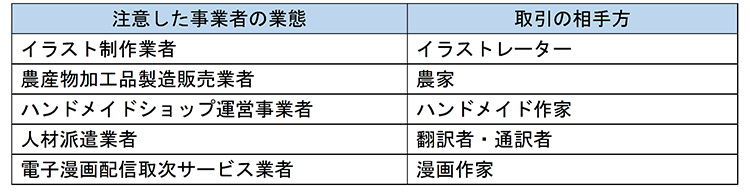

このため、公正取引委員会は、以下の発注事業者に対し、独占禁止法違反行為の未然防止の観点から注意を行いました。

【注意した事業者の業態及び取引の相手方】

3:独占禁止法上又は下請法上の考え方

取引上優越した地位にある事業者が、経過措置により一定の範囲で仕入税額控除が認められているにもかかわらず、取引先の免税事業者に対し、インボイス制度の実施後も課税事業者に転換せず、免税事業者を選択する場合に、消費税相当額を取引価格から引き下げるなどと一方的に通告することは、独占禁止法上問題となるおそれがあります。

また、下請法上の親事業者が、経過措置により一定の範囲で仕入税額控除が認められているにもかかわらず、取引先の免税事業者である下請事業者に対し、インボイス制度の実施後も課税事業者に転換せず、免税事業者を選択する場合に、消費税相当額を取引価格から引き下げるなどと一方的に通告することは、下請法上問題となるおそれがあります。

【想定事例】

発注事業者(課税事業者)が、経過措置(注)により一定の範囲で仕入税額控除が認められているにもかかわらず、取引先の免税事業者に対し、インボイス制度の実施後も課税事業者に転換せず、免税事業者を選択する場合には、消費税相当額を取引価格から引き下げると一方的に通告した。

(注)免税事業者からの課税仕入れについては、インボイス制度の実施後3年間は、仕入税額相当額の8割、その後の3年間は同5割の控除ができることとされている。 このような事例は、独占禁止法上又は下請法上問題となるおそれがあります!

このような事例は、独占禁止法上又は下請法上問題となるおそれがあります!

発注事業者(課税事業者)が、経過措置により一定の範囲で仕入税額控除が認められているにもかかわらず、取引先の免税事業者に対し、インボイス制度の実施後も課税事業者に転換せず、免税事業者を選択する場合に、消費税相当額を取引価格から引き下げるなどと一方的に通告することは、独占禁止法上又は下請法上問題となるおそれがあります。

詳しくは下記参照先をご覧ください。

- 参照ホームページ [ 公正取引委員会 ]

- https://www.jftc.go.jp/invoice/index.html

各種ご相談について、無料で診断いたします。

各種ご相談について、無料で診断いたします。